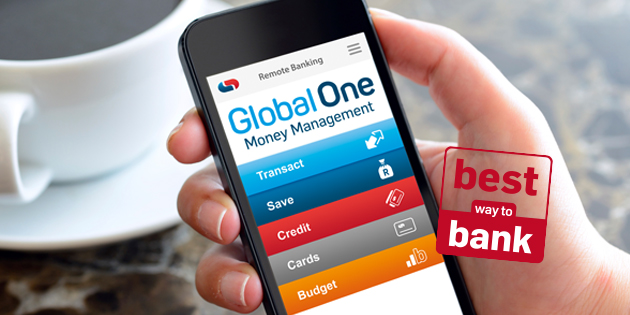

Рост популярности смартфонов мобильного интернета. Мобильные технологии проникают во все большое количество сфер жизни. Скорость это процесса все увеличивается. Эта тенденция затрагивает все рынки и потребительское поведение. Смартфоны ввели в жизнь новую парадигму оказания услуг: ты можешь их получить просто через приложение. Для любой компании стало нормой выпуск мобильной версии сайта и мобильного приложения. Банки всегда находились в авангарде этого процесса.

Новое поколение любит мобильные технологии и предпочитает потреблять услуги с их помощью. Только в США сейчас живет около 85 миллионов миллениалов, которые не представляют свою жизнь без смартфонов. «Смартфонизация» и проникновение ИТ во все сферы жизни наложила определенный отпечаток и на способ мышления представителей поколения, приучив их к практически моментальному получению ответов на свои запросы. Эти особенности поведения «интернет-поколения» важно учитывать.

Клиентоориентированность, персонификация и скорость.Клиенты стали более открыты к новым формам взаимодействия с банками и другими финансовыми организациями. В частности, они все чаще ждут индивидуальных предложений. Об этом говорит взрывной рост популярности таких проектов, как Airbnb, Uber. Банки учатся предлагать все более персонифицированные продукты и стараются выстраивать коммуникацию с каждым потребителем. В этом опять же помогают современные тенденции в коммуникациях. Такое общение банк-клиент стало возможно технически, чем не преминули воспользоваться первые.

Банки должны понять, что клиенты ожидают от них той же скорости обслуживания, что и от конкурентных сервисов финтех-компаний. Потребители все чаще не понимают, почему заявка на ипотеку рассматривается неделю.

Почему выдача кредитной карты может отнимать еще неделю? Почему, например, они не могут разделить общий счет в ресторане на несколько человек и оплатить каждый свою долю со смартфона. А ведь такой функционал уже предоставляет тот же Uber. Банки должны осознавать такие потребности своих клиентов и работать с ними.

Независимые маркетплейсы продают продукты множества разных банков и не только банков. Крупной мировой тенденцией в банковском секторе является то, что основными конкурентами банков в ближайшем будущем будут не банки а технологические, и, прежде всего, крупные интернет компании. У последних есть очень богатый опыт работы на различных рынках и в целом они более инновационны и гибкие в своей деятельности. Для того чтобы соответствовать этим новым вызовам банки вынуждены выходить на новые для себя ниши. Ищут новые формы сотрудничества.

Банки активно сотрудничают со стартапами для развития в непрофильных областях. Опять же, понимая, что нельзя объять необъятное, банки все активнее сотрудничают со стартапами. Особенно активны в этой области банк Kaspibank, Сбербанк Тинькофф и другие. Банки стараются делать хакатонны поддерживают финтех стартапы, открывают у себя академии и лагеря для подготовки инновационных специалистов.

Узкая фокусировка банка только на своей области деятельности уходит в прошлое. Банки понимают, что клиенту нужны вовсе не кредиты и транзакции, а конечные продукты, и хотят быть ближе к нуждам клиента. Уже довольно давно банки продают страховые продукты и юридические услуги, а сейчас идут дальше. Хочешь карту для оплаты покупок за границей или кредит на отдых – купи тут же авиабилет или путевку, хочешь ипотеку – выбери и купи квартиру «не отходя от кассы», хочешь платьице себе или кофеварку для друга на день рождения – выбери, попроси друзей скинуться и купи в банковском чате.

Интернет-банк трансформируется в множество разных интерфейсов. К слову о чатах – создание банками чат-ботов приобрело масштабы эпидемии. Боты для мессенджера Telegram выпустили уже десятки российских банков. И это понятно – банки хотят быть там, где клиент, действовать в привычной для него среде. Некоторые даже считают, что чаты заменят клиентам банковские приложения, на которые банки «молились» последние годы.

Использование информации из соцсетей и big data.Доступность информации о пользователях в социальных сетях и других сервисах с социальной составляющей уже позволяет использовать эти данные для разработки портрета будущего кредитополучателя. Уже сейчас ведущие банки могут за несколько минут просчитываьт надежность потенциального кредитополучателя бладодаря наличию таких разнообразных данных о клиентах.

Некоторые банки начинают анализировать эти данные при принятии решения о выдаче кредита. Так, на Западе несколько игроков рынка уже экспериментируют с добавлением данных из соцсетей в скоринговую модель анализа. Любопытно, что учитывается абсолютно все, вплоть до посещаемости занятий в колледже. Есть подобные проекты и в России. Эти же данные могут быть использованы для разработки индивидуальных продуктов.

«Большие данные» (big data) и продвинутые возможности аналитики дают банкам возможность предугадывать потребительский спрос, создавая интересные клиентам предложения на основе поведенческих привычек.

Полная автоматизация. После последнего бума доткомов многие банки «электронифицировали» свои основные процессы, но не сделали их по-настоящему цифровыми. Разница огромна. Да, сейчас между специалистами реже пересылаются бумажные документы и чаще используются их PDF-версии, но эта работа все еще проводится вручную. То есть документы хоть и перестали быть бумажными, но с ними все равно работают как с материальными: руками специалистов.

Поэтому банки будут вынуждены еще больше автоматизировать свои процессы, переносить их в «облака», чтобы повышать скорость обслуживания клиентов и собственную эффективность. Упрощение, оцифровка и «облака» – это то, что рано или поздно ждет все банковские операции.

ВЫВОДЫ

Технологическая повестка дня в банковской сфере становится все более требовательной и комплексной. Фраза mobile first теперь не просто дань моде, а полноценное требование времени.

Темпы внедрения инноваций ускоряются драматично. Чтобы не отставать, в вопросах разработки программного обеспечения нужно использовать такие методы, как Agile и непрерывная поставка.

Дешевые способы хранения и обработки информации стали обычным явлением. Банкам нужно активнее использовать их своей практике для улучшения скорости и качества обслуживания клиентов.

Конкуренция в банковском секторе ускоряется, приходят много небольших омпаний и стартапов, которые за счет своей гибкости, инновационности и меньших операционных затратах предлагают по-настоящему классные сервисы.

Потребительское поведение меняется вслед за все ускоряющимися технологическими и социально-экономическими трендами. Требования к качеству, функционалу и скорости банковских сервисов растут. Банки вынуждены подстраиваться.